4Q18 연결 실적은 매출액 1조 1,402억원 (+28% YoY), 영업이익 478억원 (+208% YoY)을 달성할 전망이다.

영업이익률은 5.3%를 나타내면서 2분기 (8.6%) 및 3분기 (6.8%) 대비 악화될 것으로 추정되는데, 매출액 QoQ 감소, 연말 판촉비 증가, T1 임차료 인상 (9월) 등 때문으로 파악된다.

싱가폴 공항점은 매출액 1484억원 (+5% YoY), 영업적자 21억원 (36억원 YoY 축소)을 기록할 것으로 추정된다.

홍콩공항점은 매출액 950억원과 영업이익 35억원의 견조한 실적이 예상된다.

호텔/레저 부문실적은 매출액 1,198억원 (+3% YoY), 영업이익 50억원 (-11% YoY)이 예상되는데, 호텔 객실점유율이 전분기대비 다소 하락한 가운데 인건비 증가가 부담 요인으로 작용한 것으로 추정된다.

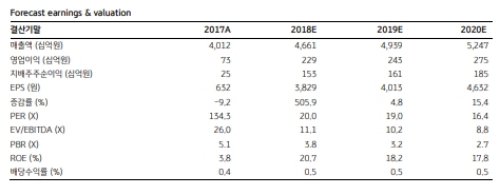

한편 2019E 실적은 매출액 4조 9387억원 (+6% YoY), 영업이익 2,429억원 (+6% YoY)으로 전망된다.

최성해 기자 bada@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[모바일 랭킹] 작혼, '블루 아카이브' 컬래버 후 매출 119위→11...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2024042016003305766c5fa75ef8612254575.jpg)